ペルー

2 章 投資環境

-

-

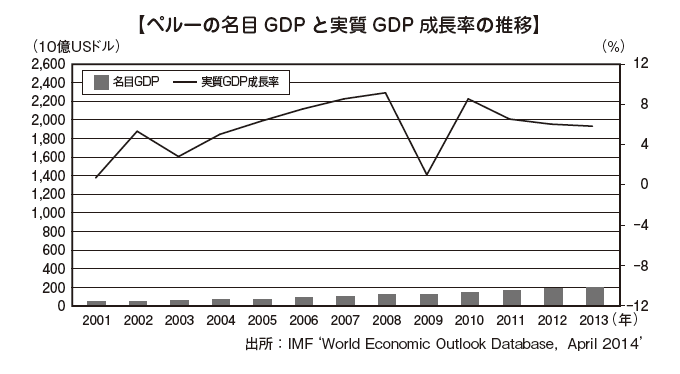

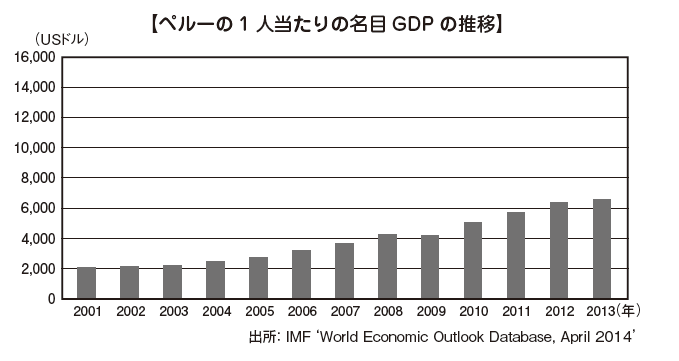

GDPとGDP成長率

■ GDPとGDP成長率2003年頃から数パーセントの高成長を遂げており、2009年には世界金融危機の影響を受け落ち込んだものの、翌年にはV時回復しています。ペルーは地下資源を豊富に有する国で、資源輸出を牽引力として経済成長を続け、さらには、好調な経済を背景として中間層が拡大して内需が伸びるというという成長サイクルに入っていると見られています。

-

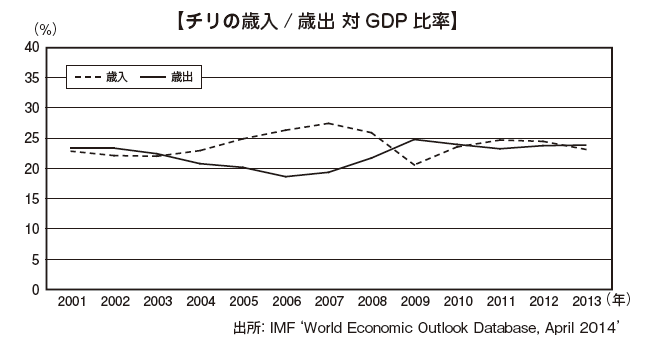

財政と対外債務

■ 財政と対外債務南アメリカ経済には、財政赤字、ハイパーインフレ、過剰な対外債務といったイメージがつきまといます。1980年代から1990年代には多くの国がそういった状況に陥っていましたが、その後の、経済開放政策と適切な財政運営によって、多くの国が21世紀には安定した経済基盤を手に入れているのが現状です。中でも、ペルーは南アメリカ経済の優等生といわれており、好調な資源輸出に支えられて財政は健全で、外貨準備残高が高く、対外債務残高比率は低く抑えられているため総じて良好です。これらの指標を受けて、アメリカの大手格付け各社によるソブリン債の格付けは、1990年代に比べ改善され、アルゼンチン以外は投資適格となっています。

【ソブリン債格付け】

ペルー Moody’s A3

S&P BBB+

Fitch BBB+

-

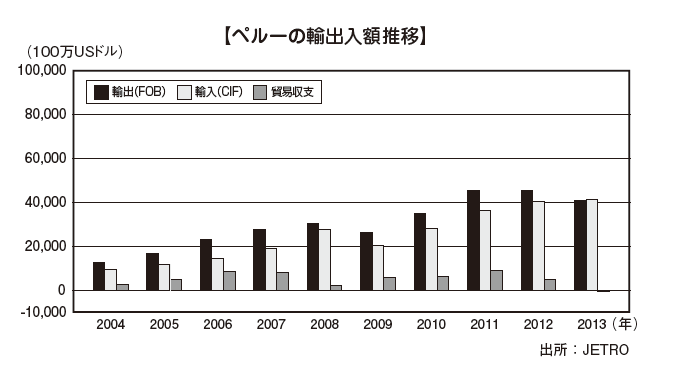

貿易

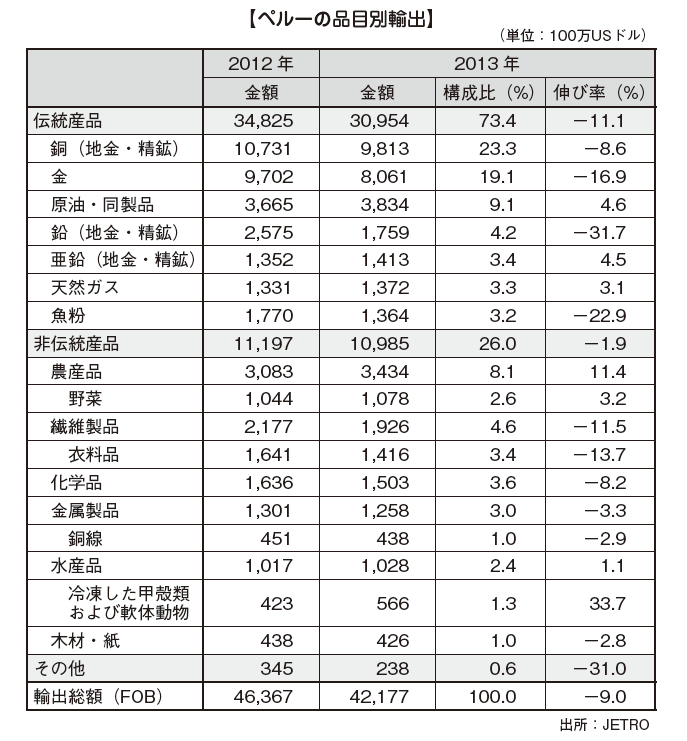

■貿易ペルーは貿易の自由化に積極的で、この10年間に貿易額を数倍に伸ばしています。輸出入ともに2009年は世界金融危機の影響を受けて後退しましたが、その翌年には大きく回復しています。 [ 品目別輸出]ペルーは、輸出品に占める鉱物品等の割合が大きく、50.0%となっています。その内訳は、5割以上が銅や亜鉛などの金属鉱が占めています。

[ 品目別輸出]ペルーは、輸出品に占める鉱物品等の割合が大きく、50.0%となっています。その内訳は、5割以上が銅や亜鉛などの金属鉱が占めています。 [ 国・地域別輸出 ]

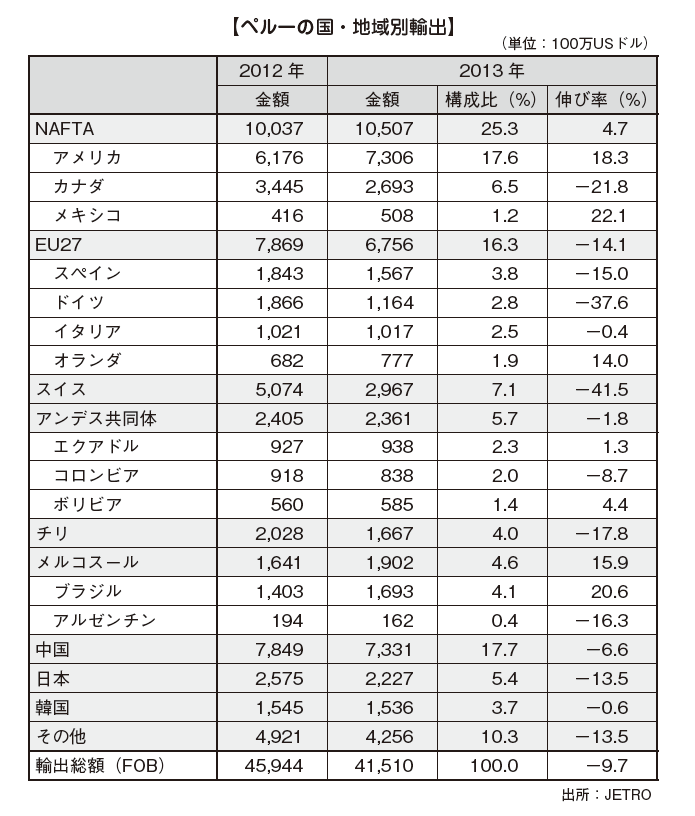

[ 国・地域別輸出 ] [ 国・地域別輸入]

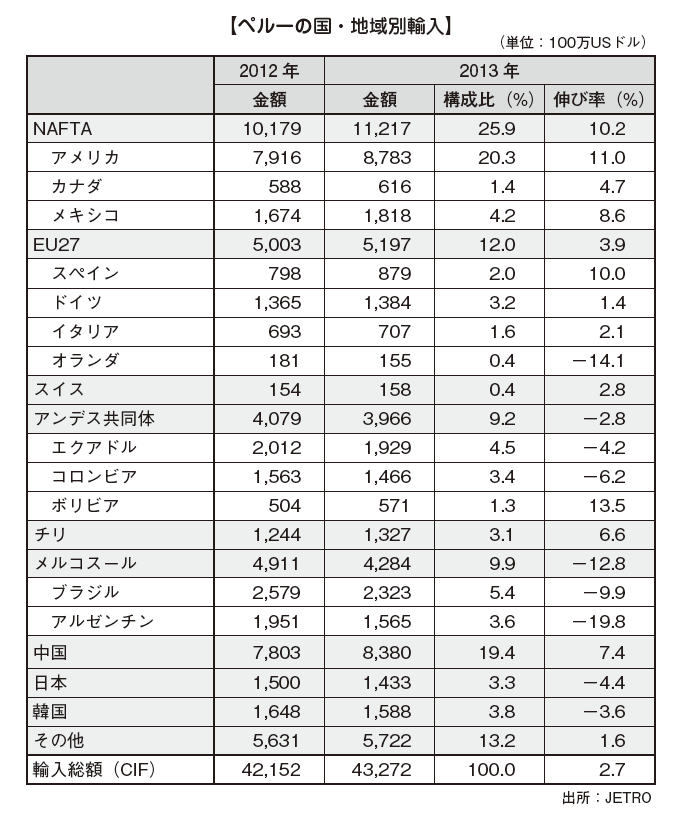

[ 国・地域別輸入]

-

産業別動向

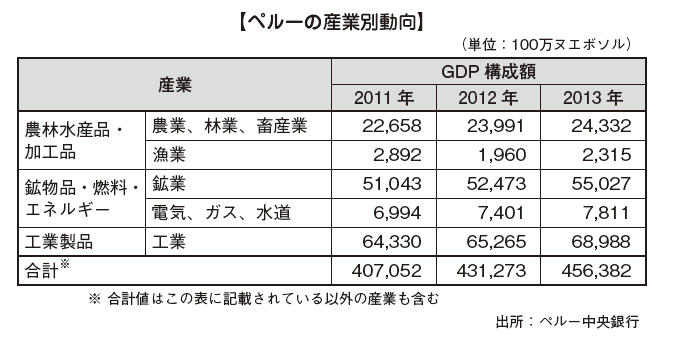

■ 産業別動向 [ 鉱業]ペルーでは銅や亜鉛生産のGDP比は特別大きくありません。資源の輸出に依存する「モノカルチャー」型の経済構造ではありますが、資源収入が中間層を生み、内需が拡大したことで、国内向け製造業などの産業も発展している状況です。今後も、鉱業以外の産業をいかに発展させるかがポイントとなりますす。[ 製造業]ペルーの製造業も全体の15%ほどありますが、繊維製品や化学品など軽工業が中心です。

[ 鉱業]ペルーでは銅や亜鉛生産のGDP比は特別大きくありません。資源の輸出に依存する「モノカルチャー」型の経済構造ではありますが、資源収入が中間層を生み、内需が拡大したことで、国内向け製造業などの産業も発展している状況です。今後も、鉱業以外の産業をいかに発展させるかがポイントとなりますす。[ 製造業]ペルーの製造業も全体の15%ほどありますが、繊維製品や化学品など軽工業が中心です。 -

直接金融

■ 直接金融(株式)市場・為替[ 証券取引所]ペルーは国を代表する証券取引所を、政府機能の所在地である首都において開設しています。ペルーのリマ証券取引所(BVL)は1971年設立と比較的新しく、2012年末で277社が上場しています。取引価額61億USドル、時価総額1,026億USドルと、市場規模は同じ資源国のチリSSEやコロンビアBVCを下回るものの、アルゼンチンBCBAと比べれば3倍近い規模があります。また、代表的な株価指数としてBVLのリマ総合株価指数(IGBVL)があり、これらの指数については、2014年9月までは総じて堅調に推移していましたが、9月以降は下落しています。[ 通貨]通貨は、ペルーが「ヌエボソル」と呼ばれる通貨を採用しています。 -

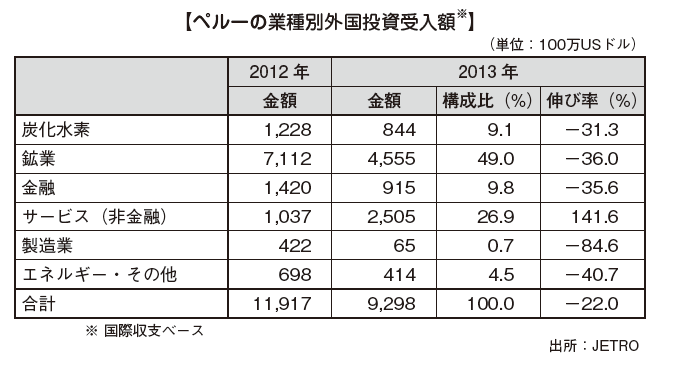

外国直接投資

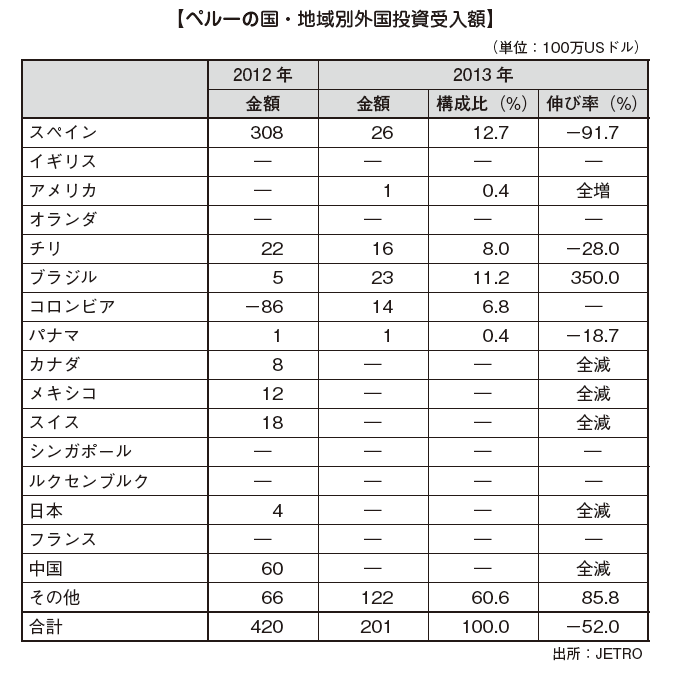

■ 外国直接投資(FDI)額[ 業種別外国投資受入額]FDIについては、額だけでなく投資先の業種を見ることで、雇用など国内経済にどれだけ影響を及ぼしているかがわかるといわれます。ペルーへのFDIは、大半が資源開発に向けられ、あまり雇用創出等につながらない構造となっています。 [ 国・地域別外国投資受入額 ]FDIを投資国・地域別に見ると、投資実施国が世界に広く分散して いることがわかります。また、ペルーと日本が二国間の経済連携協定(EPA)を結んでいます。

[ 国・地域別外国投資受入額 ]FDIを投資国・地域別に見ると、投資実施国が世界に広く分散して いることがわかります。また、ペルーと日本が二国間の経済連携協定(EPA)を結んでいます。

-

インフラ

■ インフラ状況

世界経済フォーラムが行う、インフラ等の世界競争力を調査する「国際競争力レポート(Global Competitiveness Report)2013‐2014」によると、ペルーは調査対象の全148カ国中61位となっています。道路南北アメリカ大陸を縦に貫くパンアメリカンハイウェイが、4 カ国すべてを通過。全般に南米はモータリゼーションが進み、アルゼンチンなどでは自動車がほぼ独占的な交通輸送機関となっている。道路整備は国内外の連携の下、広範に行われている。港湾チリ北部のアリカ港は、一部の管理運営権がペルーに譲渡され、また全取扱量のうち隣国ボリビアの貨物が大きな割合を占めるという特色ある港であります。空港ペルーのホルへ・チャベス国際空港は主要な空港であり、エルドラド国際空港はアビアンカ航空の、アルトゥーロ・メリノ・ベニテス国際空港はラン航空のハブ空港となっている。[ 交通インフラ ]南米諸国におけるインフラレベルはそこまで高くなく、特に交通イ ンフラについては、国際競争力レポートの調査対象の他の地域の国から大きく出遅れている印象があります。そのため中南米各国では、企 業間の国際競争力を維持するために、物流を効率化させる交通関連のインフラを充実させる取組を行っています。【物流コスト対 GDP 比率】 ペルーの物流コスト対 GDP 比率は32.0%であります。南米諸国では輸送や流通にかかわる物流コストの高さが昔から指摘されています。南米諸国を縦断するアンデス山脈等の影響もありますが、インフラ整備が不十分なことが主な原因です。 そのため、商品や製品が上手く流れず、企業が保有する在庫も増加 する結果をもたらしています。アメリカと比較した各国の在庫水準を確認してみましょう。【在庫水準(対アメリカ比)】 ペルーの対アメリカ比の在庫水準4.19倍です。こちらもペルーの対アメリカ比4.19倍を筆頭にそれぞれがかなり高い水準となっていることがわかります。ただし、これらは原料に関する数値であり、製品については1.5~2倍の在庫水準で推移しています。 -

市場概況

■ 市場概況ペルー市場の強みとして、高いGDP成長率、安価な労働力、治安の良さなど、その他の南米近隣諸国とは異なった点が挙げられます。しかし一方で、国内物流が未発達、低い教育水準を原因とした優秀な人材確保の困難さや、人材育成コストの肥大化などが投資の懸念事項となっています。今後、留意すべき点としては、国内の流通体制が未発達なため、外国企業の新規市場参入が困難であることが挙げられます。全体的な特徴としては、既に韓国および中国企業が新たな投資先として、これらの南米諸国に目をつけており、近年は投資額を年々増加させています。その具体的な進出状況を次の項で確認してみます。日本企業の進出動向ペルーの日本企業の進出動向をみると、2013年末の段階において、ペルー35社(これらの数字は日本企業による投資であり、現地在住の日本人が設立した法人は含まない)であり、同年における日本からの直接投資額はありませんでした。 -

ビジネス環境の現状2015

■ ビジネス環境の現状2015世界銀行と国際金融公社(IFC)が、「ビジネス環境の現状2015」 を共同で発表しており、このアンケートから世界の4カ国への評価を みることができます。ペルーは総合順位35位で健闘しています。これらの国は、投資家保護の面で共通して評価が高く、また、それぞれの強みを活かした外資誘致政策が一定の効果を挙げているといえます。

-

English

English 中国

中国 香港

香港 モンゴル

モンゴル  ロシア

ロシア  タイ

タイ  ベトナム

ベトナム  ラオス

ラオス  カンボジア

カンボジア  ミャンマー

ミャンマー  インドネシア

インドネシア  フィリピン

フィリピン  シンガポール

シンガポール  マレーシア

マレーシア インド

インド  バングラデシュ

バングラデシュ  パキスタン

パキスタン  スリランカ

スリランカ  メキシコ

メキシコ  ブラジル

ブラジル  ペルー

ペルー コロンビア

コロンビア チリ

チリ アルゼンチン

アルゼンチン ドバイ・アブダビ

ドバイ・アブダビ  トルコ

トルコ  南アフリカ

南アフリカ ナイジェリア

ナイジェリア エジプト

エジプト モロッコ

モロッコ ケニア

ケニア